Les valorisations des PME européennes perdent un tour d’Ebitda au premier trimestre

Le Covid-19 n’aura pas épargné le non-coté. Preuve en est la chute de l’indice mid-market publié chaque trimestre par le fonds d’investissement Argos Wityu. Les valorisations des PME européennes accusent un déclin significatif d’une fois l’Ebitda sur les données des six derniers mois glissants, et ressortent à une médiane de 9,3x. Les effets de la pandémie se sont donc fait sentir dès les premiers mois de l’année. "Avant même le confinement, le marché a pris conscience qu’il fallait revoir un certain nombre de perspectives à la baisse", observe Louis Godron, managing partner chez Argos Wityu. À noter que l’indice exclut le secteur des nouvelles technologies.

Les fonds de private equity plus prudents

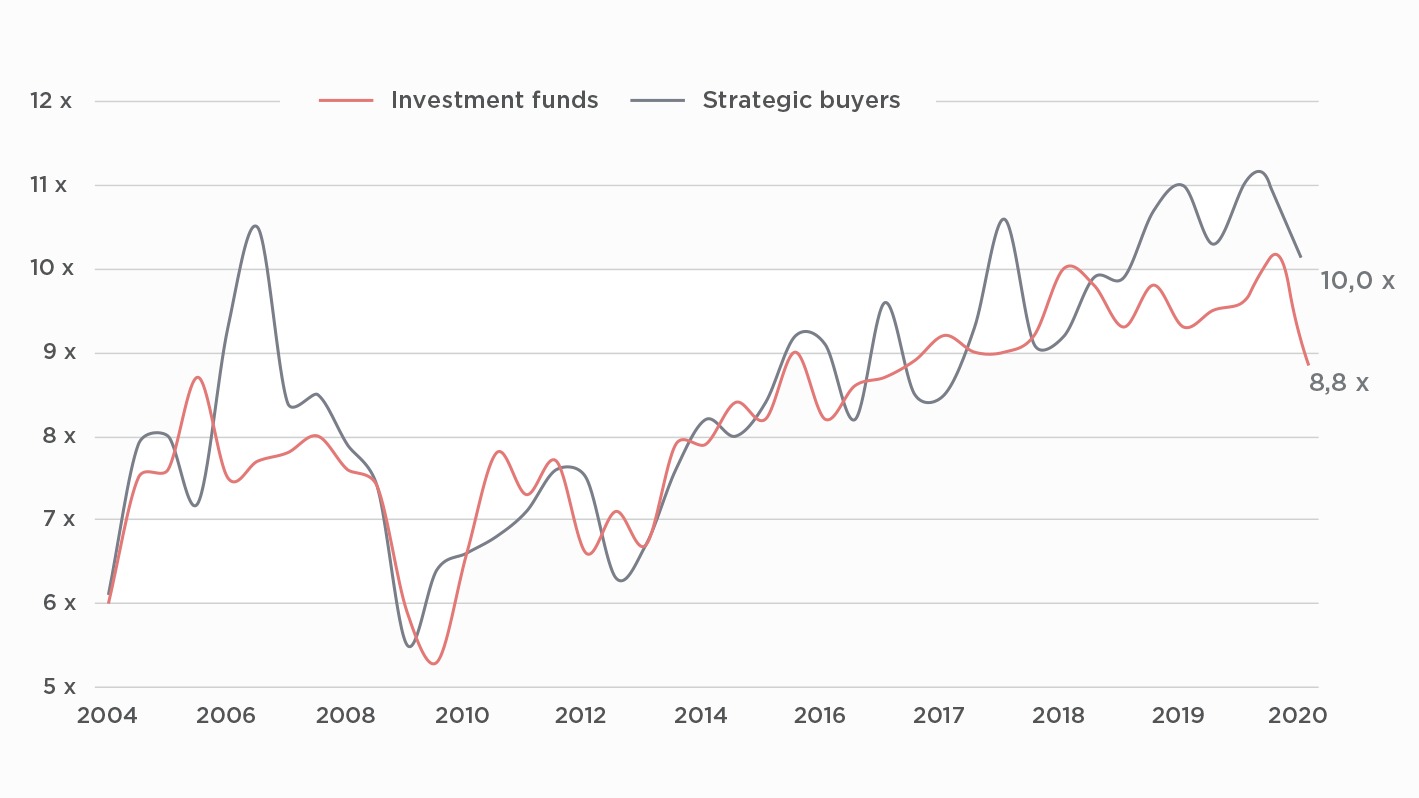

Les prix des transactions ont fléchi, qu’il s’agisse d’acquéreurs financiers ou stratégiques. Néanmoins, les premiers ont revu les valorisations de leurs investissements de 10 à 8,8 fois l’Ebitda, contre 10,7 à 10 fois seulement pour les seconds. "Dans la situation actuelle, le capital-investissement démontre une plus grande sélectivité", précise le gérant. Une baisse plus importante des multiples est attendue aux deuxième et troisième trimestres, quelque soit la nature des investisseurs qui manquent de visibilité.

Par ailleurs, l’explosion des deals à plus de 15 fois l’Ebitda, qui représentaient 19 % des transactions au deuxième semestre 2019, témoignait d’une compétition exacerbée sur les beaux dossiers, suscitant l’intérêt des industriels comme des fonds d’investissement. Les trois premiers mois de 2020 ont vu un retour à des taux d’avant 2019, autour de 12 %, même si la part des opérations au-dessus de 10x reste élevée. "Les investisseurs financiers recherchent des cibles très résilientes à la crise qu’ils paient très cher", explique Louis Godron. Une polarisation des deals est donc à prévoir.

Côté marchés, l’écart se creuse avec l’univers du coté. Au 31 mars, creux de la vague de la crise boursière, les valeurs listées enregistrent un décrochage de 21 % à 6,8x l’Ebitda, contre une baisse médiane de 0,7x sur six mois à 10x l’Ebitda pour le privé. Une différence historique jamais vue depuis 2009. L’écart devrait cependant se resserrer. Les Bourses ont déjà entrepris une remontée depuis fin mars, les conséquences de la crise actuelle se feront plus fortement ressentir sur le non coté.

Une reprise temporaire de l’activité M&A

Le volume des transactions du mid-market européen reprend des couleurs au premier trimestre 2020, en hausse de 15 %, attestant que des accords se sont trouvés entre acquéreurs et vendeurs. Près d’un tiers des deals se sont déroulés outre-Rhin. L’Allemagne renforce encore son poids dans l’activité des fusions-acquisitions mid-cap. La France reste sur la troisième marche du podium de la zone euro avec 18 % des opérations, deux points derrière le Benelux.

Une très forte baisse de l’activité est toutefois attendue pour la suite, car les acheteurs attendent davantage de clarté sur l’avenir pour éventuellement ajuster leur achat ou leur prix. Un certain nombre de transaction ont d’ores et déjà été annulées, invoquant les clauses de MAC – Material Adverse Change. "Nous n’anticipons pas de ventes précipitées dans l’horizon court", déclare Louis Godron. "Grâce aux aides du gouvernement, les situations de trésorerie des entreprises se trouvent confortées ; elles ne se trouveront pas dans l’obligation de vendre dans l’immédiat", poursuit-il. "Le PGE assure un niveau de sérénité minimum assez remarquable."

Vers un besoin de fonds propres

Le confinement a fortement affecté l’économie, poussant les entreprises à se concentrer sur la recherche de cash pour éviter les faillites. "Fin juin, les bilans arrêtés feront ressortir une perte notable et des fonds propres entamés", anticipe l’investisseur. De nombreuses sociétés viables, touchées par cet événement imprévisible, vont avoir besoin de capitaux pour rétablir une situation bilantielle. La prochaine étape sera donc celle des fonds propres. "Au moins 5 à 10 milliards seront nécessaires en France", avance Louis Godron. Un véritable défi qui reste à relever.

Anne-Gabrielle Mangeret