Marché du M&A, après la crise, une lueur d'espoir

Le marché du M&A continue de faire le dos rond alors que les perspectives d’une prochaine reprise restent incertaines. Pour ne rien arranger, tout au long de l’année 2024, la plupart des banques centrales ont maintenu des taux directeurs élevés plus longtemps que prévu. En Europe, ces taux sont passés de 2,5 % en début d’année 2023 à 4,2 % au milieu de l’année 2024. La BCE n’ayant entrepris une timide baisse des taux qu’à partir de septembre 2024 où ils sont redescendus à 3,45 %. Les banques centrales européennes et américaines n’ont que très récemment annoncé une nouvelle baisse des taux. Celle-ci pourrait avoir un effet positif sur les opérations de fusions-acquisitions en 2025.

L’IA générative, moteur de valorisations records

La valorisation élevée des cibles a été un frein à cette reprise tant attendue. Face à des acheteurs en manque de financement, les vendeurs maintiennent des prix élevés, nostalgiques des TRI des années 2019-2021 ou espérant un hypothétique redémarrage des transactions. Pourtant sur un marché M&A où l’offre et la demande, ont du mal à se rencontrer, certaines valeurs ont réussi à mettre tout le monde d’accord. L’IA générative a ainsi fait son entrée dans plusieurs secteurs d’activité. Ce que démontre la levée record de Mistral AI qui a atteint le milliard d’euros, valorisant la société à plus de 5,8 milliards. Nvidia, qui produit des composants électroniques indispensables au secteur de l’intelligence artificielle, a ainsi vu le cours de son action bondir de 39 dollars à 140 dollars en à peine plus d’un an.

Le M&A, catalyseur de la transition énergétique

L’investissement dans le transport, l’industrie et l’énergie est porté par les objectifs de transition durable. Les mécanismes de soutien disponibles en Europe et en France favorisent l’émergence de projets alignés avec les objectifs souhaités par Bruxelles et Paris. Parmi les initiatives récentes, on retiendra la vente par le danois Orsted de ses activités françaises d’énergie renouvelable à Engie ou le rachat par TotalEnergies de SN Power pour développer son activité hydroélectrique sur le continent africain. Ce secteur en plein essor bénéficie d’une dynamique qui contribue à valoriser les entreprises engagées dans cette transition.

Plus d’élections, moins d’opérations

Au cours de l’année 2024, 50 % de la population mondiale a été appelée aux urnes, générant une période d’incertitudes pour les acteurs du M&A. La dissolution en France de l’Assemblée nationale et l’attente du résultat de la campagne présidentielle américaine ont découragé les acteurs de prendre des risques. La question du budget, au cœur des débats en France, accentue cette période de flottement. À cela s’ajoutent des tensions alimentées par le contexte géopolitique mondial qui embrasent les relations internationales que ce soit en Ukraine, au Proche-Orient ou les pressions autour de Taïwan. À la clé, les décisions politiques sont scrutées à la loupe par les investisseurs, tant en corporate qu’en private equity.

"la part des corporates dans les fusions-acquisitions a augmenté de 4 points, pour atteindre 64 %"

Corporate 1, Private Equity 0

Pour le moment, le private equity reste en retrait par rapport aux entreprises qui disposent d’avantages concurrentiels grâce à leurs liquidités et leur agilité. Selon l’étude « Global M&A Industry Trends 2024 » publiée par PwC, la part des corporates dans les fusions-acquisitions a augmenté de 4 points, pour atteindre 64 %. Du fait de la hausse des taux, l’effet de levier, atout majeur des fonds de capital-investissement, a perdu de son efficacité. Ces fonds sont donc en retrait sur le marché. Cependant, toujours selon PwC, la tendance pourrait bien s’inverser.

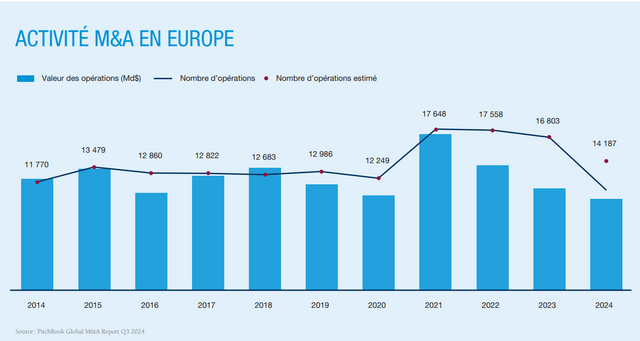

Les mega-deals qui sauvent l’Europe

La valeur annuelle des transactions en Europe repart enfin à la hausse avec une augmentation de 6 % par rapport à l’année dernière selon le rapport PwC. En revanche, le nombre de deals continue de chuter et leur valeur totale stagne. Au premier semestre 2024, le nombre de transactions dans la zone EMEA a baissé de 16 % par rapport au second semestre 2023. Une tendance similaire dans le reste du monde, mais davantage exacerbée aux États-Unis. Un chiffre malgré tout inférieur aux niveaux des deux dernières années, mais qui pourrait annoncer une porte de sortie salutaire de la crise amorcée début 2022. Toujours dans la zone EMEA, neuf méga-deals ont été enregistrés au premier semestre 2024, un de moins qu’en 2023. Parmi les opérations significatives, notons la cession d’une partie des activités de Telecom Italia au fonds américain KKR pour 22 milliards d’euros et l’acquisition de la société de transport routier Schenker par le danois DSV pour 14,3 milliards d’euros. En France, la fusion de BNP Paribas et de la branche Investment Managers d’AXA pour 5,1 milliards d’euros devrait être finalisée au second trimestre 2025.

Croître hors de l’Hexagone

Qu’elles soient françaises, allemandes ou britanniques, les entreprises européennes misent sur leur développement à l’étranger pour accélérer leur croissance. Ainsi, le géant franco-italien de l’optique EssilorLuxottica a acquis l’enseigne japonaise Washin Optical, CMA CGM a racheté 48 % de Santos Brésil et l’allemand Siemens a absorbé l’éditeur américain Altair Engineering pour 10 milliards de dollars. Des opérations aussi internationales que colossales, qui laissent présager un futur plus ensoleillé pour le monde du M&A.

"Les LPs mettent une pression croissante sur leurs GPs afin d’atteindre les multiples de rentabilité attendus dans leurs investissements en assurant la rotation du portefeuille" Élodie Deschamps

Des perspectives positives

De nombreux signaux indiquent une reprise du marché. Selon Élodie Deschamps, associée au département Tax de Mayer Brown : "Les LPs mettent une pression croissante sur leurs GPs afin d’atteindre les multiples de rentabilité attendus dans leurs investissements en assurant la rotation du portefeuille". Une pression qui contraint les fonds à revendre leurs participations et ainsi relancer le marché des fusions-acquisitions. Selon PitchBook, 27000 sociétés sont actuellement en portefeuille, et près de la moitié d’entre elles cherche une porte de sortie. Parmi ces entreprises, 12200 le sont depuis plus de six ans contre 11800 en 2023. Entre pressions des investisseurs et opportunités stratégiques, 2025 pourrait bien être l’année de la relance tant attendue.

Lucas Simonnet